1. Cos'è l'RSI stocastico?

Comprensione delle dinamiche RSI stocastiche

Lo Stocastico RSI (StochRSI) funziona secondo il principio che in a mercato rialzista, i prezzi chiuderanno vicino al loro massimo e durante a mercato ribassista, i prezzi tendono a chiudere vicino al minimo. Il calcolo dello StochRSI implica prendere l'RSI dell'asset e applicare la formula stocastica, che è:

StochRSI = (RSI - Lowest Low RSI) / (Highest High RSI - Lowest Low RSI)

Parametri chiave dello StochRSI:

- RSI: I Relative Strength Index misura l'entità delle recenti variazioni di prezzo per valutare le condizioni di ipercomprato o ipervenduto.

- RSI più basso: Il valore più basso dell'RSI nel periodo di look-back.

- RSI più alto: Il valore più alto dell'RSI nel periodo di look-back.

Interpretazione dei segnali StochRSI

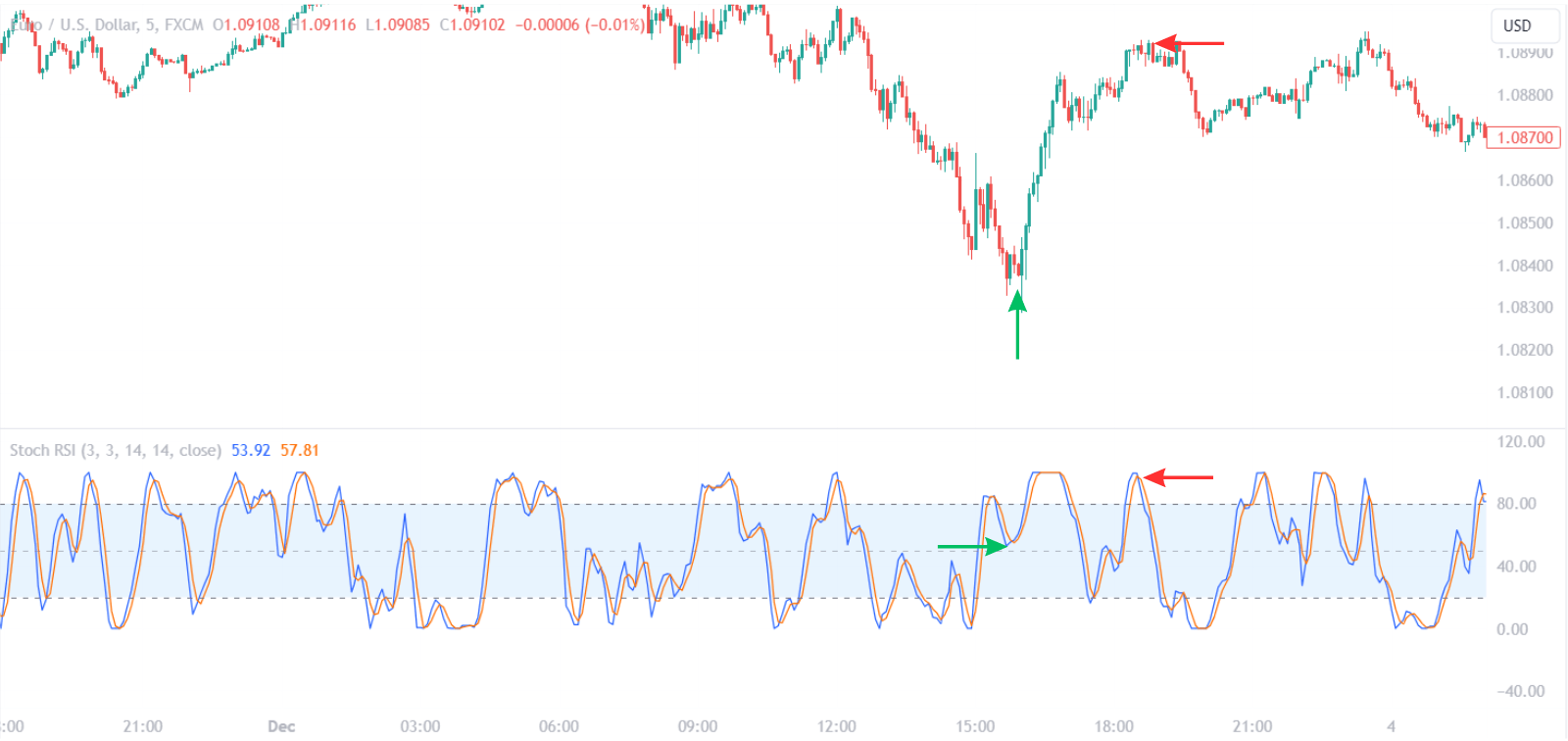

- Territorio ipercomprato: Quando lo StochRSI è superiore a 0.8, l'asset è considerato ipercomprato. Ciò suggerisce che il prezzo potrebbe essere dovuto ad un pullback o ad un’inversione.

- Territorio ipervenduto: Quando lo StochRSI è inferiore a 0.2, l'asset è considerato ipervenduto. Ciò indica un potenziale di aumento o inversione di prezzo.

Ottimizzazione delle impostazioni dello StochRSI

Tradegli utenti spesso regolano le impostazioni dello StochRSI per adattarle alla loro strategia di trading:

- Periodo di tempo: Un'impostazione standard è uno StochRSI a 14 periodi, ma questo può essere accorciato per una maggiore sensibilità o allungato per un minor numero di segnali, ma più affidabili.

- Lisciatura: Applicando a media mobile, ad esempio 3 giorni media mobile semplice, può aiutare a livellare lo StochRSI e filtrare il rumore.

Combinazione di StochRSI con altri indicatori

Per mitigare il rischio di falsi segnali, traders può combinare StochRSI con altri indicatori:

- Medie mobili: Può aiutare a confermare la direzione del trend.

- MACD: I Divergenza della convergenza media mobile può fornire ulteriore conferma su impulso e tendenza.

- Bollinger Bande: Se utilizzato con StochRSI, può aiutare a identificare la volatilità dei prezzi e potenziali rotture dei prezzi.

Consigli pratici per Traders Utilizzando StochRSI

- Cerca le divergenze: Se il prezzo raggiunge un nuovo massimo o minimo che non è rispecchiato dallo StochRSI, potrebbe indicare un trend di indebolimento e una potenziale inversione.

- Crossover StochRSI: Un crossover dello StochRSI sopra il livello 0.8 o 0.2 può segnalare rispettivamente un'opportunità di acquisto o di vendita.

- Utilizzo in diverse condizioni di mercato: Lo StochRSI può essere efficace sia nei mercati in trend che in quelli delimitati da range, ma è importante adattare l’approccio di conseguenza.

StochRSI – Uno strumento per migliorare il market timing

Lo StochRSI migliora a tradela capacità di r di cronometrare le entrate e le uscite dal mercato concentrandosi sulla velocità e sul cambiamento dei movimenti dei prezzi. La sua sensibilità lo rende uno strumento prezioso per coloro che desiderano rispondere rapidamente ai cambiamenti del mercato. Tuttavia, il potenziale per falsi segnali richiede l'uso di ulteriori conferme da parte di altri analisi tecnica metodi per validare i segnali forniti dallo StochRSI.

2. Come impostare l'RSI stocastico nella tua piattaforma di trading?

Durante la configurazione di RSI stocastici, traders dovrebbe essere consapevole dei suoi due componenti principali: il linea %K e la linea %D. La linea %K è il valore effettivo dell'RSI stocastico, mentre la linea %D è una media mobile della linea %K, che funge da linea di segnale. Una pratica comune è impostare la riga %D su a Media mobile 3-periodo della linea %K.

Interpretazione dell'RSI stocastico implica la ricerca di condizioni di ipercomprato e ipervenduto. In genere, valori superiori 0.80 indicano condizioni di ipercomprato, suggerendo un potenziale segnale di vendita, mentre i valori inferiori 0.20 indicano condizioni di ipervenduto, suggerendo un potenziale segnale di acquisto. Tuttavia, tradeGli investitori dovrebbero essere cauti e cercare conferme da altri indicatori o modelli di prezzo per evitare falsi segnali.

Divergenza è un altro concetto fondamentale quando si utilizza l'RSI stocastico. Se il prezzo raggiunge nuovi massimi mentre l'RSI stocastico non riesce a farlo, si parla di a divergenza ribassista e può segnalare una potenziale inversione al ribasso. Al contrario, a divergenza rialzista si verifica quando il prezzo sta toccando nuovi minimi, ma l'RSI stocastico no, indicando un possibile slancio al rialzo.

croci anche tra la linea %K e la linea %D sono significativi. Una croce sopra la linea %D può essere vista come un segnale rialzista, mentre una croce sotto può essere considerata ribassista. Tuttavia, è essenziale garantire che questi incroci avvengano insieme ad altri fattori, come i livelli di supporto e resistenza, per aumentarne l’affidabilità.

| Componente RSI stocastico | Descrizione |

|---|---|

| Linea %K | Rappresenta il valore effettivo dell'RSI stocastico |

| Linea %D | Una media mobile della linea %K, spesso utilizzata come linea di segnale |

| Livello di ipercomprato | Solitamente fissato a 0.80, può indicare un'opportunità di vendita |

| Livello ipervenduto | Solitamente fissato a 0.20, può indicare un'opportunità di acquisto |

| Divergenza | Discrepanza tra l'azione dei prezzi e l'RSI stocastico, che segnala potenziali inversioni |

| croci | La linea %K che attraversa o sotto la linea %D, fornendo segnali rialzisti o ribassisti |

incorporando analisi azione dei prezzi, come i modelli di candele e i livelli di supporto/resistenza, con le letture dell'RSI stocastico possono migliorare trade precisione. Ad esempio, un pattern engulfing rialzista ad un livello di ipervenduto sull'RSI stocastico potrebbe essere un forte segnale di acquisto. Allo stesso modo, un modello di stella cadente ribassista a un livello di ipercomprato potrebbe essere un segnale di vendita robusto.

Gestione del rischio dovrebbe sempre accompagnare l’uso di indicatori tecnici. L’impostazione degli ordini stop-loss a livelli strategici e la determinazione delle dimensioni adeguate della posizione possono aiutare a gestire potenziali perdite. TradeGli utenti dovrebbero anche essere consapevoli dei comunicati stampa economici che possono causare volatilità e influire sull'efficacia degli indicatori di analisi tecnica come l'RSI stocastico.

Combinando l'RSI stocastico con un globale piano di trading e solide pratiche di gestione del rischio, tradeGli investitori possono mirare a migliorare la precisione delle loro entrate e uscite dal mercato, portando potenzialmente a risultati di trading più coerenti.

2.1. Selezionare il giusto intervallo di tempo

Selezione dell'intervallo temporale per l'RSI stocastico:

| Trader Tipo | Periodo di tempo preferito | Scopo |

|---|---|---|

| Giorni Traders | Grafici da 1 minuto a 15 minuti | Cattura movimenti rapidi e intraday |

| swing Traders | Grafici da 1 ora a 4 ore | Bilanciare la frequenza del segnale con il filtraggio del rumore del mercato |

| Posizione Traders | Grafici giornalieri | Ottieni affidabilità indicatori di momentum e di inversione di tendenza |

Ottimizzazione e backtesting:

- Regola le impostazioni dell'RSI stocastico in modo che corrisponda al periodo di tempo prescelto.

- Backtest strategie utilizzando dati storici.

- Puntare a un equilibrio tra precisione del segnale e il numero di trade Opportunità.

Selezionando e ottimizzando attentamente l'intervallo temporale e le impostazioni dell'RSI stocastico, tradegli utenti possono aumentare le proprie possibilità di successo trades che sono in sincronia con il loro individuo strategie di trading e livelli di tolleranza al rischio. È fondamentale ricordare che nessun singolo intervallo di tempo o impostazione di indicatori funzionerà per tutti traders o condizioni di mercato, rendendo personalizzazione e valutazione continua componenti chiave di una solida strategia di trading.

2.2. Regolazione delle impostazioni dell'indicatore

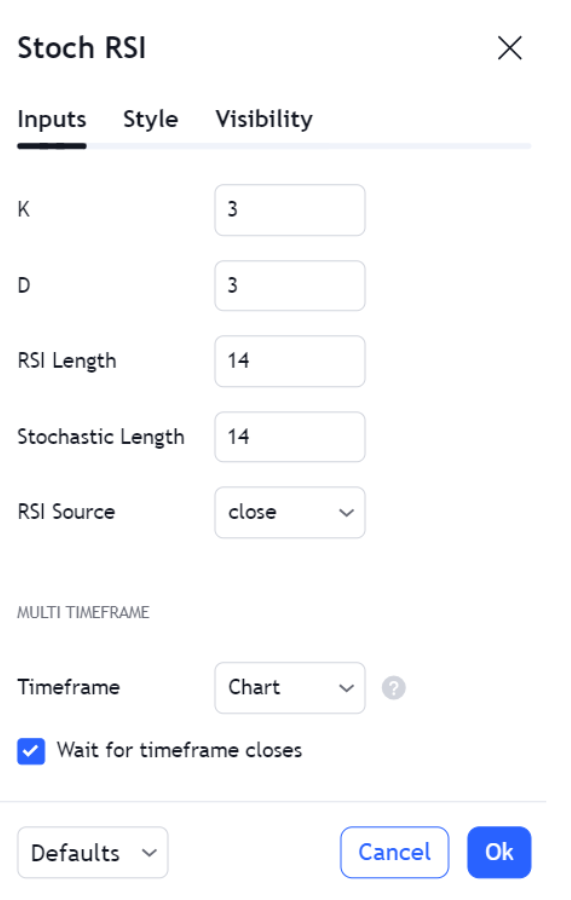

Durante la configurazione di RSI stocastici per prestazioni ottimali, considera queste impostazioni chiave:

- Periodo di ricerca: Il valore predefinito è 14 periodi, ma è possibile regolarlo per una maggiore o minore sensibilità.

- Smussamento della linea %K: La modifica del periodo di calcolo influisce sulla reazione ai cambiamenti del mercato.

- %D Levigatura della linea: Regolazione della media mobile della linea %K per ottimizzare la sensibilità del segnale.

- Soglie di ipercomprato/ipervenduto: Solitamente impostato a 80/20, ma può essere modificato a 70/30 o 85/15 per adattarsi alle condizioni di mercato.

| Configurazione | Predefinito | Adeguamento a breve termine | Adeguamento a lungo termine |

|---|---|---|---|

| Periodo di ricerca | 14 | 5-9 | 20-25 |

| Smussamento della linea %K | 3 | Diminuire per una risposta più rapida | Aumentare per una risposta più fluida |

| %D Levigatura della linea | 3 | Diminuire per una risposta più rapida | Aumentare per una risposta più fluida |

| Soglia di ipercomprato | 80 | 70 o 85 | 70 o 85 |

| Soglia di ipervenduto | 20 | 30 o 15 | 30 o 15 |

Backtesting rappresenta un passo non negoziabile nel processo di aggiustamento. Convalida l'efficacia delle nuove impostazioni e le allinea con il file tradela strategia di r. Questa revisione storica mitiga il rischio di adottare impostazioni inefficienti e aumenta la fiducia nel processo decisionale.

TradeBisogna ricordare che non esiste una singola impostazione adatta a tutte le condizioni di mercato. La valutazione e l'aggiustamento continui dei parametri RSI stocastici sono essenziali per mantenere la pertinenza e l'accuratezza dei segnali forniti. L'obiettivo è raggiungere un equilibrio tra la reattività ai movimenti del mercato e la riduzione dei falsi segnali, adattato alle esigenze tradel’approccio specifico di r e il contesto di mercato.

2.3. Integrazione con strumenti grafici

Sottolineando il ruolo degli indicatori di volume

incorporando indicatori di volume insieme all'RSI stocastico puoi rafforzare in modo significativo l'affidabilità dei segnali che ricevi. Indicatori di volume come il volume a saldo (OBV) o il prezzo medio ponderato per il volume (VWAP) può convalidare lo slancio rilevato dall'RSI stocastico. Un volume in aumento durante un segnale RSI stocastico rialzista può confermare l'interesse all'acquisto, mentre un volume in aumento durante un segnale ribassista può suggerire una forte pressione di vendita.

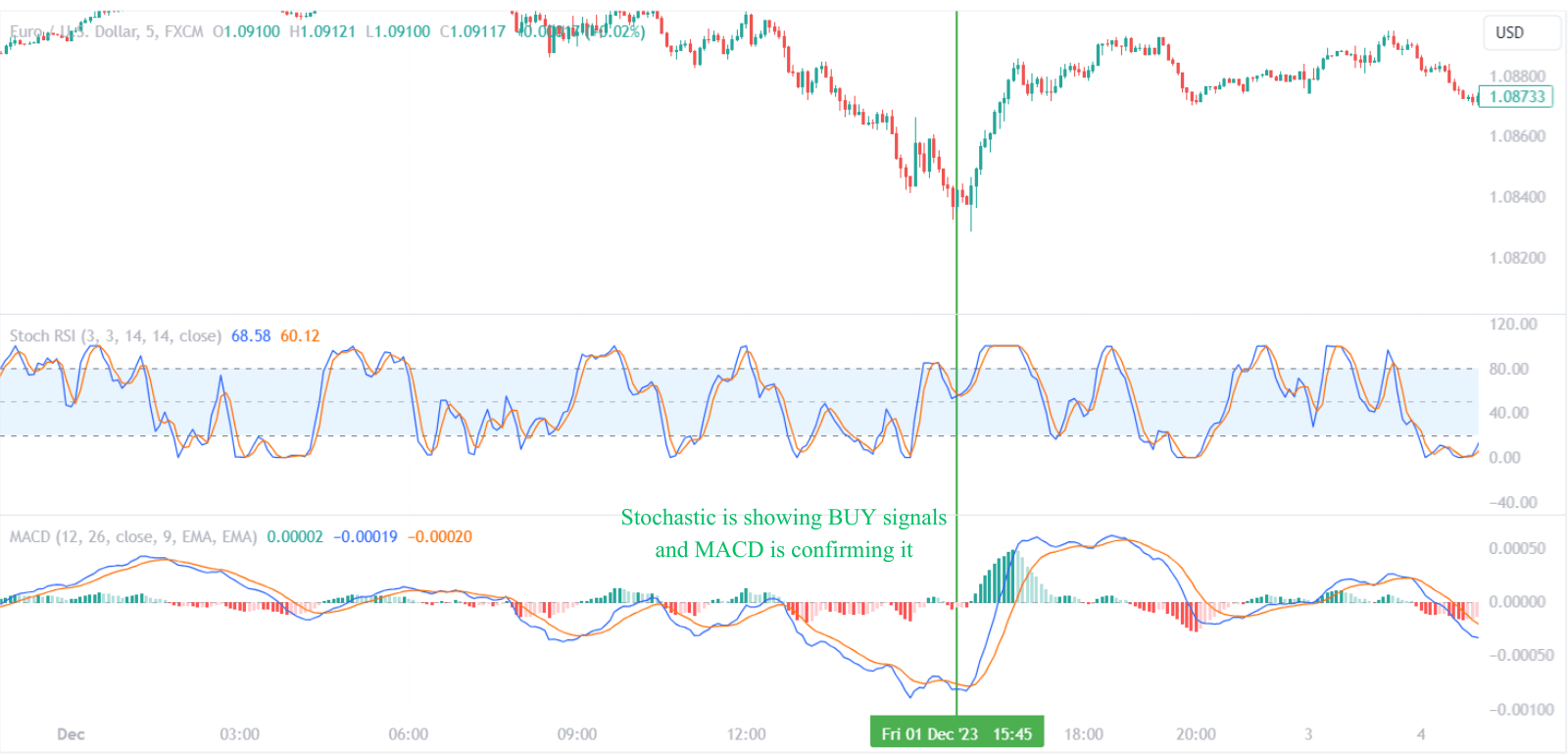

Combinazione con oscillatori per la conferma del momento

Altro oscillatori, come il MACD (Moving Average Convergence Divergence) o l'RSI (Relative Strength Index), se utilizzati insieme all'RSI stocastico, possono fornire un'ulteriore conferma dello slancio. Un crossover rialzista nel MACD o un aumento sopra 50 nell'RSI possono rafforzare un segnale di acquisto dall'RSI stocastico.

| Segnale RSI stocastico | Indicatore di conferma | Azione potenziale |

|---|---|---|

| Ipercomprato | Incrocio MACD ribassista | Considera la vendita |

| ipervenduto | Crossover MACD rialzista | Considera l'acquisto |

| Neutres | RSI intorno a 50 | Attendi/Attendi conferma |

Uso strategico dei modelli a candela

Candlestick pattern può servire come un potente aiuto visivo per l'analisi RSI stocastica. Modelli come la candela engulfing, il martello o la stella cadente possono fornire una visione immediata del sentiment del mercato. Un modello engulfing rialzista vicino a un livello RSI stocastico ipervenduto può essere un forte segnale di acquisto, mentre una stella cadente a un livello ipercomprato potrebbe indicare una potenziale opportunità di vendita.

Integrando l'RSI stocastico con una varietà di strumenti grafici e indicatori tecnici, traders può creare un quadro di analisi completo e dinamico. Questa integrazione non solo migliora il potere predittivo dell’RSI stocastico, ma consente anche una comprensione più sfumata delle dinamiche di mercato, portando a decisioni di trading più strategiche e informate.

3. Come utilizzare l'RSI stocastico per Trade Segnali?

Quando si impiega il RSI stocastici, tradeGli utenti dovrebbero essere consapevoli dei seguenti punti chiave per massimizzarne l'efficacia:

- Condizioni di ipercomprato/ipervenduto: I punti di partenza sono le tradizionali soglie di 0.80 per le condizioni di ipercomprato e 0.20 per le condizioni di ipervenduto. Modifica questi livelli per adattarli meglio al comportamento storico dell’asset e alle attuali condizioni di mercato.

- Crossover della linea di segnale: Prestare attenzione alla linea %K che attraversa la linea %D. Un crossover al di sopra della linea %D potrebbe essere un’opportunità di acquisto, mentre un crossover al di sotto potrebbe suggerire che è ora di vendere.

- Divergenza: Stai sempre attento alle divergenze tra lo StochRSI e il prezzo poiché possono essere precursori di un'inversione. Tuttavia, confermare con indicatori aggiuntivi per evitare falsi positivi.

- Conferma con altri indicatori: Utilizza ulteriori strumenti di analisi tecnica come medie mobili, MACD o pattern di candele per confermare i segnali StochRSI, che possono portare a decisioni di trading più solide.

- Aggiustamento per la volatilità: In mercati altamente volatili, lo StochRSI può dare segnali frequenti e talvolta fuorvianti. Regola la sensibilità dello StochRSI o le soglie di ipercomprato/ipervenduto per adattarle alla volatilità del mercato.

- Gestione del rischio: Anche con un indicatore affidabile come StochRSI, è fondamentale praticare una sana gestione del rischio. Imposta ordini stop-loss e rischia solo una piccola percentuale del capitale di trading in ogni caso trade.

| Considerazione chiave | Descrizione |

|---|---|

| Livelli di ipercomprato/ipervenduto | Modificare le soglie per adattarle alla risorsa e Volatilità del mercato. |

| crossover | Monitora i crossover delle linee %K e %D per potenziali segnali di acquisto/vendita. |

| Divergenza | Cerca la divergenza tra gli indicatori di prezzo e conferma con altri strumenti. |

| Indicatori aggiuntivi | Conferma i segnali con altri metodi di analisi tecnica. |

| Aggiustamento della volatilità | Modificare la sensibilità e le soglie nei mercati volatili. |

| Risk Management | Impiega e gestisci gli ordini stop-loss trade dimensione. |

Integrando lo StochRSI in una strategia di trading completa e combinandolo con altri strumenti di analisi tecnica, tradegli utenti possono navigare meglio nelle complessità del mercato e prendere decisioni più informate.

3.1. Identificazione delle condizioni di ipercomprato e ipervenduto

Divergenza è un altro concetto fondamentale quando si utilizza lo StochRSI. Si verifica quando il prezzo di un asset si muove nella direzione opposta dell’indicatore. UN divergenza rialzista accade quando il prezzo registra un minimo più basso, ma lo StochRSI forma un minimo più alto. Ciò suggerisce un indebolimento dello slancio al ribasso e traders potrebbe anticipare un imminente movimento al rialzo dei prezzi. D'altro canto, a divergenza ribassista è quando il prezzo raggiunge un massimo più alto mentre lo StochRSI fissa un massimo più basso, indicando una potenziale azione di prezzo al ribasso in vista.

| Tipo di divergenza | l'azione dei prezzi | Azione StochRSI | Segnale potenziale |

|---|---|---|---|

| Bullish | Basso Basso | Più basso | Movimento verso l'alto |

| Bearish | Più alto | Basso Alto | Movimento verso il basso |

I Impostazione StochRSI è un altro fattore che tradegli investitori possono adattarsi al proprio stile di trading e ai propri obiettivi. L'impostazione predefinita prevede in genere un intervallo di tempo di 14 periodi, ma può essere modificato per maggiore sensibilità o fluidità. Un intervallo di tempo più breve può fornire segnali più precoci ma può anche aumentare il rischio di falsi positivi. Al contrario, un orizzonte temporale più lungo potrebbe offrire segnali più affidabili a scapito della tempestività.

incorporando analisi delle tendenze può migliorare ulteriormente l’efficacia di StochRSI. In un forte trend rialzista, le condizioni di ipercomprato potrebbero essere meno indicative di un’inversione significativa, poiché il mercato può continuare a spingere al rialzo. Allo stesso modo, in un trend al ribasso, le condizioni di ipervenduto potrebbero non segnalare un’inversione di tendenza immediata. Riconoscere la tendenza prevalente può aiutare tradegli utenti decidono come interpretare e agire sulle letture dello StochRSI.

- Nei trend rialzisti: Le condizioni di ipercomprato potrebbero essere meno significative; cercare i cali come opportunità di acquisto.

- Nei trend al ribasso: Le condizioni di ipervenduto possono persistere; I rally potrebbero ridurre le opportunità.

Gestione del rischio è fondamentale quando si fa trading sulla base dei segnali StochRSI. Traders dovrebbe sempre usare ordini stop loss per proteggersi dalle mosse del mercato che vanno contro le loro posizioni. Inoltre, la dimensione di a trade dovrebbe essere calibrato secondo tradela tolleranza al rischio di r e la volatilità del mercato.

Infine, vale la pena notare che lo StochRSI è solo uno degli strumenti in a tradel'arsenale di R. Il trading di successo spesso richiede a approccio olistico, considerando i fondamentali, il sentiment del mercato e altri indicatori tecnici insieme allo StochRSI. Facendo così, tradegli utenti possono prendere decisioni più informate e navigare nei mercati con maggiore sicurezza.

3.2. Riconoscere le divergenze rialziste e ribassiste

Identificare le divergenze: un approccio passo dopo passo

- Monitorare la tendenza: Inizia osservando la tendenza generale nel grafico dei prezzi. Il mercato ha una tendenza al rialzo, al ribasso o è delimitato da un intervallo?

- Individua gli estremi nell’azione dei prezzi: cerca i massimi e i minimi più recenti nel grafico dei prezzi. Questi sono i tuoi punti di riferimento per il confronto con l'RSI stocastico.

- Confrontare con l'RSI stocastico: Allinea i massimi e i minimi nel grafico dei prezzi con i corrispondenti massimi e minimi nell'RSI stocastico. Si muovono in armonia o c’è una discrepanza?

- Identificare il tipo di divergenza:

- Divergenza rialzista: Il prezzo segna un minimo più basso, ma l'RSI stocastico fa un minimo più alto.

- Divergenza ribassista: Il prezzo fa un massimo più alto, ma l'RSI stocastico fa un massimo più basso.

- Cerca conferma: Prima di agire su una divergenza, attendere ulteriori segnali come un crossover nell'RSI stocastico o rotture di pattern nel grafico dei prezzi.

- Valutare rispetto ad altri indicatori: verifica incrociata la divergenza con altri indicatori tecnici come medie mobili, MACD o volume per un segnale di trading più solido.

Considerazioni chiave quando si negoziano divergenze

- La pazienza è vitale: Saltare la pistola prima di una chiara conferma può portare a false partenze. Attendiamo che il mercato dia un segnale chiaro.

- La forza del trend è importante: Le divergenze sono meno affidabili nei mercati con trend forti, dove lo slancio può prevalere sul segnale di divergenza.

- Risk Management: Utilizzare sempre ordini stop-loss per mitigare il rischio nel caso in cui la divergenza non si traduca nell'inversione di prezzo prevista.

- Contesto di mercato: considerare le condizioni di mercato più ampie e le notizie economiche che potrebbero influenzare i prezzi degli asset e potenzialmente invalidare le configurazioni di divergenza.

Utilizzo delle divergenze insieme ad altre strategie

- Modelli di prezzo: Combina le divergenze con modelli di prezzo classici come testa e spalle, triangoli o doppi massimi/minimi per una confluenza di segnali.

- Fibonacci Livelli: Utilizza i livelli di ritracciamento di Fibonacci per trovare potenziali punti di inversione che si allineano con i segnali di divergenza.

- Candlestick Formations: Cerca modelli di candele rialziste o ribassiste per confermare i segnali di inversione suggeriti dalle divergenze.

Integrando le divergenze in una strategia di trading globale e considerando il contesto di mercato più ampio, tradegli utenti possono migliorare il proprio processo decisionale e potenzialmente aumentare il proprio tasso di successo sui mercati.

3.3. Combinazione con altri indicatori tecnici

Incorporando il RSI stocastici con la Media mobile esponenziale (EMA) può offrire tradeè un metodo dinamico di conferma del trend e precisione del segnale. L'EMA fornisce una media dei prezzi livellata che reagisce più rapidamente alle recenti variazioni di prezzo rispetto a una semplice media mobile. Quando l'RSI stocastico incrocia sopra o sotto un EMA, può essere un'indicazione di un cambiamento nello slancio del trend.

Indicatori di volume, come il Volume di bilancio (OBV), può anche integrare l'RSI stocastico confermando la forza di un trend. Un OBV in aumento insieme ad un RSI stocastico che esce dal territorio ipervenduto può indicare una forte tendenza al rialzo, mentre un OBV in calo può confermare un segnale ribassista da parte dell'RSI stocastico.

i livelli di ritracciamento di Fibonacci offrono un altro livello di analisi se utilizzato con l'RSI stocastico. Tradegli investitori possono osservare l'RSI stocastico per segnalare un'inversione attorno ai livelli chiave di Fibonacci, che spesso agiscono come supporto o resistenza. Questa combinazione può essere particolarmente potente durante i ritracciamenti in un trend forte.

Candlestick pattern, come doji, hammers o engulfing pattern, possono fornire una conferma visiva di potenziali inversioni o continuazioni del trend. Quando questi modelli si verificano insieme ai segnali RSI stocastici, possono migliorare trade l'affidabilità della configurazione.

L'integrazione dell'RSI stocastico con altri indicatori tecnici consente un approccio sfaccettato all'analisi di mercato. Ecco una tabella che riassume alcune delle combinazioni:

| RSI stocastico + | Scopo della Combinazione |

|---|---|

| MACD | Conferma le condizioni di ipercomprato/ipervenduto e convalida le inversioni di tendenza |

| RSI | Fornire segnali simultanei per ridurre i falsi positivi |

| Bande di Bollinger | Identificare potenziali inversioni o continuazioni di tendenza |

| Livelli di supporto/resistenza | Rafforza trade segnali con tecniche di creazione di grafici |

| EMA | Conferma la direzione del trend e i cambiamenti di slancio |

| Indicatori di volume | Convalida la forza del trend e le potenziali inversioni |

| Ritracciamento di Fibonacci | Spot inversioni a livelli chiave di supporto/resistenza |

| Pattern candlestick | Conferma visiva dei segnali RSI stocastici |

Diversificazione di analisi ed verifica incrociata attraverso queste combinazioni è possibile portare a un processo decisionale più informato nel trading. Tuttavia, traders dovrebbe essere consapevole del potenziale per complicando eccessivamente la loro strategia con troppi indicatori, il che può portare a paralisi di analisi. Bilanciare semplicità e completezza è la chiave per una strategia di trading efficace.

4. Quali sono le migliori strategie per implementare l'RSI stocastico?

Mercati di consolidamento

Durante i periodi di consolidamento, l'RSI stocastico può aiutare traders identificano potenziali breakout. UN restringimento dell'intervallo nell'RSI stocastico, simile ad una compressione dei prezzi, può precedere un breakout. TradeGli investitori dovrebbero monitorare un brusco allontanamento dalla fascia media (livello 50), che potrebbe indicare la direzione del breakout. Le posizioni possono essere avviate quando l'RSI stocastico conferma la direzione di breakout, con ulteriore conferma dall'azione dei prezzi.

| Condizioni di mercato | Strategia RSI stocastica | Conferma dati |

|---|---|---|

| Si cresce | Monitorare la compressione RSI | Breakout dell'azione dei prezzi |

Mercati volatili

Nei mercati volatili, l'RSI stocastico può essere utilizzato per valutare cambiamenti di slancio. Movimenti rapidi nell'RSI stocastico possono segnalare una forte pressione di acquisto o di vendita. Durante tali periodi, traders può utilizzare un intervallo di tempo più breve per l'RSI stocastico per catturare questi rapidi cambiamenti. TradeGli investimenti sono generalmente a breve termine e sfruttano i bruschi movimenti dei prezzi.

| Condizioni di mercato | Strategia RSI stocastica | Trade Durata |

|---|---|---|

| Volatile | Cambiamenti di slancio a breve termine | Breve termine |

Trading di divergenze

La divergenza tra l'RSI stocastico e l'azione dei prezzi può essere un segnale potente traders. UN divergenza rialzista si verifica quando i prezzi raggiungono un nuovo minimo, ma l'RSI stocastico raggiunge un minimo più alto, suggerendo un indebolimento dello slancio al ribasso. Al contrario, a divergenza ribassista è quando i prezzi raggiungono un nuovo massimo con l'RSI stocastico che fa un massimo più basso, indicando lo slancio al rialzo in dissolvenza. Queste divergenze possono precedere le inversioni di tendenza.

| Tipo di divergenza | l'azione dei prezzi | RSI stocastici | Risultato previsto |

|---|---|---|---|

| Bullish | Nuovo minimo | Più alto basso | Inversione al rialzo |

| Bearish | Nuovo massimo | Più basso in alto | Inversione al ribasso |

Combinazione dell'RSI stocastico con altri indicatori

Medie Mobili

Integrazione dell'RSI stocastico con medie mobili può filtrare i segnali e fornire il contesto del trend. Ad esempio, prendere in considerazione i segnali di acquisto solo quando il prezzo è al di sopra della media mobile può aumentare le probabilità di successo trade in un trend rialzista. Al contrario, vendere quando il prezzo è inferiore alla media mobile in un trend al ribasso si allinea con la direzione prevalente del mercato.

Bande di Bollinger

Combinando l'RSI stocastico con Bande di Bollinger offre approfondimenti sulla volatilità e sugli estremi dei prezzi. Una lettura stocastica dell'RSI superiore a 80 quando il prezzo tocca la banda di Bollinger superiore potrebbe segnalare una condizione di ipercomprato, mentre una lettura inferiore a 20 con il prezzo nella banda inferiore può indicare uno stato di ipervenduto.

Indicatori di volume

Gli indicatori di volume insieme all'RSI stocastico possono confermare o smentire la forza dietro un movimento. Ad esempio, una rottura del prezzo al rialzo con un RSI stocastico elevato e un volume crescente può convalidare il sentimento rialzista. Al contrario, se il volume diminuisce durante un breakout, ciò potrebbe suggerire una mancanza di convinzione.

Adattare l'RSI stocastico agli stili di trading

Day Trading

Giorni traders può beneficiare del segnali veloci fornito dallo stocastico RSI. Utilizzare un intervallo di tempo più breve e combinarlo con interruzioni di livello o modelli di candele può portare a risultati efficaci trade entrate e uscite durante tutta la giornata di negoziazione.

Swing Trading

swing traders potrebbe preferire a arco temporale più lungo per l’RSI stocastico per attenuare la volatilità a breve termine. Lo swing trading implica mantenere posizioni per diversi giorni o settimane, quindi allineare l'RSI stocastico con i massimi e i minimi settimanali può essere più vantaggioso delle fluttuazioni giornaliere.

Posizione di trading

Posizione tradegli utenti possono utilizzare l'RSI stocastico per identificare il forza della tendenza nel corso di mesi o addirittura anni. L'utilizzo di un'impostazione RSI stocastica a lungo termine può aiutare a determinare i migliori punti di entrata e di uscita per le posizioni che capitalizzano sui principali movimenti di mercato.

Consigli pratici per l'RSI stocastico Traders

- Strategie di backtest prima di applicarli ai mercati reali per comprenderne l'efficacia in diverse condizioni di mercato.

- Usa il più intervalli di tempo per confermare i segnali e acquisire una prospettiva di mercato più ampia.

- Applicare sempre gestione del rischio tecniche, come gli ordini stop-loss, per proteggersi da movimenti avversi del mercato.

- Fare attenzione a comunicati economici ed eventi di cronaca ciò può causare improvvisi cambiamenti nel sentiment del mercato, con un potenziale impatto sulle letture dell’RSI stocastico.

- Continuamente valutare e perfezionare la tua strategia di trading basata sulla performance e sulle mutevoli dinamiche del mercato.

4.1. Strategie di trend following

Incorporando il RSI stocastici in una strategia di trend following comporta diversi passaggi. Innanzitutto, identifica la tendenza generale utilizzando una media mobile a lungo termine. Se il prezzo è al di sopra della media mobile, concentrati sulle posizioni long; se inferiore, le posizioni corte sono più favorevoli.

| Tipo di tendenza | Posizione del prezzo | Strategia RSI stocastica |

|---|---|---|

| Tendenza al rialzo | Sopra MA | Acquista quando l'RSI stocastico supera 80 dopo un calo |

| Tendenza al ribasso | Sotto MA | Vendita/vendita allo scoperto quando l'RSI stocastico scende al di sotto di 20 dopo un aumento |

Una volta stabilita la direzione del trend, attendi che l'RSI stocastico segnali un pullback all'interno del trend. Ciò avviene tipicamente quando l'RSI stocastico esce dal territorio di ipercomprato (>80) o ipervenduto (<20).

divergenze anche il rapporto tra il prezzo e l'RSI stocastico può fornire informazioni preziose. Una divergenza rialzista si verifica quando il prezzo registra un minimo più basso, ma l'RSI stocastico forma un minimo più alto, indicando una potenziale inversione di tendenza o un indebolimento della tendenza al ribasso. Al contrario, una divergenza ribassista si verifica quando il prezzo raggiunge un massimo più alto, ma l'RSI stocastico raggiunge un massimo più basso, il che potrebbe segnalare un imminente trend al ribasso.

Per gestire efficacemente il rischio, traders dovrebbe posizionare ordini stop loss. Per le posizioni lunghe, uno stop loss può essere posizionato al di sotto di un recente minimo, e per le posizioni corte, al di sopra di un recente massimo. Questa tecnica lo garantisce traders sono protetti contro improvvise inversioni di tendenza.

| Tipo di posizione | Posizionamento Stop Loss |

|---|---|

| Lunghi | Sotto il recente swing basso |

| Corti | Al di sopra del recente massimo oscillante |

Trailing stop loss sono particolarmente utili nelle strategie che seguono le tendenze poiché lo consentono traders per rimanere nel trade finché la tendenza persiste, garantendo comunque guadagni se la tendenza inizia a invertirsi.

Nel tradeSe stai cercando di massimizzare l'efficacia dell'RSI stocastico nel seguire il trend, considera l'utilizzo di a analisi multi-timeframe. Confermando tendenze e segnali di ingresso sia su un orizzonte temporale superiore che inferiore, traders può aumentare la probabilità di inserire a trade con un forte slancio tendenziale.

Ricorda, sebbene l'RSI stocastico sia uno strumento potente, non dovrebbe essere utilizzato in modo isolato. Combinarlo con altri strumenti di analisi tecnica e pratiche adeguate di gestione del rischio è essenziale per una strategia di trading a tutto tondo.

4.2. Tecniche di inversione della media

Quando si interagisce con strategie di reversione media, è fondamentale integrare gestione del rischio. Poiché non tutti i segnali di ipercomprato o ipervenduto si tradurranno in un immediato ritorno alla media, tradeGli investitori devono essere preparati a scenari in cui il prezzo continua ad allontanarsi dalla media.

Divergenza tra l’RSI stocastico e il prezzo può fungere da potente strumento per l’inversione della media traders. Una divergenza si verifica quando il prezzo raggiunge un nuovo massimo o minimo, ma l'RSI stocastico non conferma questo movimento. Questa mancanza di conferme può suggerire che lo slancio sta diminuendo e che un’inversione verso la media potrebbe essere imminente.

Backtesting è un passo importante nel perfezionamento delle strategie di ritorno alla media. Analizzando i dati storici, tradegli utenti possono determinare l'efficacia della propria strategia in varie condizioni di mercato. Questo processo può aiutare a regolare parametri come la lunghezza della media mobile e le impostazioni dell'RSI stocastico per adattarsi meglio all'asset in questione. traded.

Volatilità è un altro fattore che significa reversione traders dovrebbe considerare. Durante i periodi di elevata volatilità, i prezzi possono discostarsi ulteriormente dalla media e le inversioni possono essere più brusche. Al contrario, ambienti a bassa volatilità potrebbero offrire opportunità di trading più sottili con un rischio potenzialmente inferiore.

Tabella: Componenti chiave delle strategie di ritorno alla media

| Componente | Descrizione |

|---|---|

| Livelli RSI stocastici | Le letture di ipercomprato (>80) e ipervenduto (<20) possono segnalare potenziali opportunità di ritorno alla media. |

| Fascia di prezzo media | Utilizza le medie mobili per determinare il prezzo “medio” dell’asset. |

| Supporto e resistenza | Combina i segnali RSI stocastici con i livelli di prezzo chiave per rafforzarti trade fondamento logico. |

| Risk Management | Implementare stretto fermare le perdite e obiettivi di profitto per gestire potenziali perdite e acquisire guadagni. |

| Divergenza | Monitorare la divergenza tra il prezzo e l'RSI stocastico come indicatore di una potenziale inversione di prezzo. |

| Backtesting | Testare l'efficacia della strategia sui dati storici per affinare i parametri e l'approccio. |

| Valutazione della volatilità | Regola la sensibilità della strategia in base agli attuali livelli di volatilità del mercato. |

Tecniche di reversione della media non sono infallibili e richiedono un approccio disciplinato al trading. Combinando le letture dell'RSI stocastico con altri strumenti analitici e mantenendo un solido protocollo di gestione del rischio, tradegli utenti possono affrontare meglio le sfide del trading di mean reversion.

4.3. Approcci al trading di breakout

Incorporare l'RSI stocastico in una strategia di trading di breakout comporta una serie di passaggi per garantire un approccio solido:

- Identificare la gamma: Prima che possa verificarsi un breakout, deve esserci un trading range riconoscibile. Questo viene generalmente stabilito identificando chiari livelli di supporto e resistenza sul grafico.

- Monitorare l'RSI stocastico: Mentre il prezzo mette alla prova questi livelli, osserva l'RSI stocastico per potenziali segnali di breakout. Un movimento oltre la soglia degli 80 o dei 20 può essere un indicatore precoce di uno slancio crescente.

- Conferma con Azione prezzo: Un breakout è confermato quando il prezzo si muove oltre l'intervallo definito con convinzione. Cerca un chiusura del candeliere fuori intervallo per ulteriore conferma.

- Valutare il volume: Garantire che il breakout sia accompagnato da un picco di volume, che suggerisca un consenso tra traders e aggiunge credibilità al breakout.

- Imposta ordini di stop-loss: Per gestire il rischio, determinare un livello di stop-loss. Questo è generalmente posizionato appena all'interno dell'intervallo da cui si è verificato il breakout.

- Implementare i Trailing Stop: Una volta in una posizione redditizia, considera l'utilizzo dei trailing stop-loss per garantire guadagni pur garantendo la flessibilità necessaria per far crescere la posizione.

- Rivalutare le letture RSI stocastiche: Monitorare continuamente l'RSI stocastico per rilevare segnali di divergenza o ritorno a livelli normali, che potrebbero indicare che lo slancio sta diminuendo.

Tabella: Lista di controllo per il trading di breakout dell'RSI stocastico

| step | Action | Scopo |

|---|---|---|

| 1 | Identificare la gamma | Stabilire i livelli di supporto e resistenza |

| 2 | Monitorare l'RSI stocastico | Cerca cambiamenti di slancio |

| 3 | Conferma con Azione prezzo | Convalida il breakout con il movimento dei prezzi |

| 4 | Valutare il volume | Conferma la forza di rottura con l'analisi del volume |

| 5 | Imposta ordini di stop-loss | Gestire il rischio di ribasso |

| 6 | Implementare i Trailing Stop | Proteggere i profitti consentendo la crescita |

| 7 | Rivalutare le letture RSI stocastiche | Monitorare i segnali di esaurimento del trend |

Gestione del rischio è parte integrante del trading di breakout con l'RSI stocastico. Sebbene lo strumento possa fornire segnali preziosi, non è infallibile. Combinandolo con altri indicatori tecnici, come le medie mobili o le bande di Bollinger, può fornire una visione più completa delle condizioni di mercato e aiutare a filtrare i falsi segnali.

Backtesting si consiglia inoltre una strategia che coinvolga l'RSI stocastico. I dati storici possono offrire approfondimenti su come questo metodo potrebbe funzionare in varie condizioni di mercato, consentendo traders di perfezionare il proprio approccio prima di applicarlo ai mercati live.

Pazienza gioca un ruolo chiave nel trading di breakout. In attesa dell'allineamento di tutti i criteri prima di eseguire a trade può aiutare a evitare falsi breakout e aumentare le possibilità di entrare in a trade con un forte slancio alle spalle.